Bureaux en Europe : les signes d’une reprise des investissements en vue ?

En 2023, le marché immobilier de bureaux en Europe a enregistré la plus importante baisse en volumes investis parmi toutes les classes d’actifs. Au terme du premier trimestre 2024, le secteur semble reprendre quelques couleurs, soutenu par une demande placée qui se consolide, malgré des disparités géographiques, d’après les chiffres de BNP Paribas Real Estate.

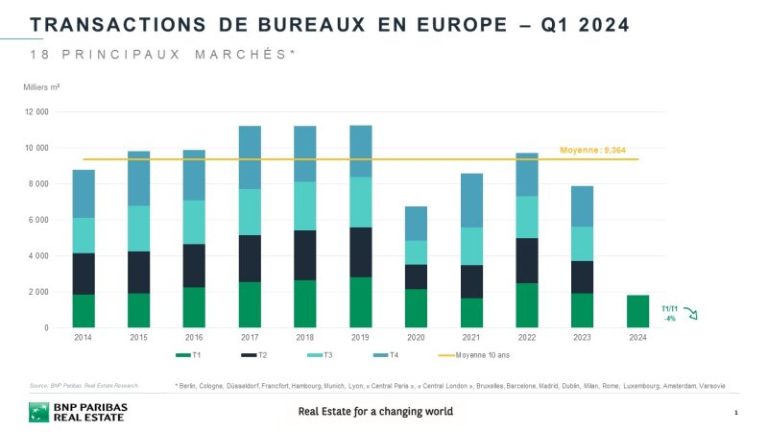

Le ralentissement à l’œuvre sur le marché immobilier de bureaux à travers l’Europe en 2023 se poursuit en ce début 2024. BNP Paribas Real Estate note une demande placée encore faible, notamment dû à la persistance des incertitudes économiques et géopolitiques. Ainsi, les volumes des 18 principaux marchés* s’élèvent à 1,82 million de mètres carrés à la fin du premier trimestre 2024, en baisse de 5 % par rapport au premier trimestre 2023. Plusieurs marchés Européens ont connu de nouvelles baisses de volumes comme Rome (-64 %), Dublin (-39 %), Amsterdam (-38 %), Hambourg (-21 %) et Londres (-17 %), contrairement à Barcelone, Francfort, Munich, Lyon et Paris qui se distinguent par une reprise de l’activité locative.

Tendance généralisée à travers l’Europe

En étendant son analyse à 29 pays Européens, BNP Paribas RE observe que la tendance reste identique. Avec un total de 2,15 millions de mètres carrés placés, le broker constate une baisse analogue de 5 % par rapport au premier trimestre 2023, avec des réactions très disparates en fonction des marchés. Alors que certains subissent un nouveau déclin, d’autres voient leurs demandes placées repartir à la hausse. Une reprise de l’activité locative qui ne suffit pas à rattraper le retard : les volumes restent inférieurs à leur moyenne de long terme, sauf en Europe du Sud (Barcelone, Madrid et Milan) où une plus forte croissance économique soutient le marché immobilier.

Par ailleurs, le taux de vacance global en Europe reste stable en comparaison avec le premier trimestre 2023 pour s’établir à 7,6 %. Néanmoins, un certain nombre de marchés enregistre une hausse, « résultante d’un écart croissant entre l’offre et la demande, notamment en termes de localisation géographique », souligne BNP Paribas RE. La faible disponibilité prédomine dans les quartiers centraux, en particulier ceux disposant d’immeubles modernes, alors qu’en périphérie et pour les actifs de seconde main, le taux de vacance est bien plus élevé. La tendance varie donc selon les marchés : Munich, Francfort, Paris QCA et Berlin se distinguent par une hausse significative (+ 100 bp et plus) alors que Milan et Varsovie affichent un taux à la baisse.

L’écart se creuse entre loyers « prime » et standard

Comme de coutume désormais, la demande des utilisateurs continue de se concentrer sur les immeubles récents, à faible consommation énergétique et offrant des prestations qualitatives, situés dans des quartiers prisés. Couplée à la rareté de ces actifs, ce phénomène soutient la progression des valeurs locatives « prime ». Au cours des 12 derniers mois, Madrid (+12 %), Varsovie (+11 %), Amsterdam (+10 %), Paris QCA et le centre de Londres (+7 %) ont connu les hausses de valeurs les plus significatives. Cette croissance continue des loyers « prime » au cours des dix dernières années se traduit par une hausse moyenne de 61 % depuis 2013 sur les principaux marchés Européens, souligne le broker.

La rareté de l’offre, notamment dans les quartiers d’affaires Européens, participe à la compétition effrénée entre utilisateurs pour décrocher le meilleur actif, encourageant la flambée des prix. À titre d’exemple, en 2015, le loyer « prime » à Berlin était supérieur de 121 euros à la moyenne : désormais, la différence est de 206 euros. Le même schéma a été constaté à Francfort et Hambourg. À Madrid, sur cette même période, il a augmenté de 43 %, 51 % à Barcelone, 44 % à Milan et 33 % à Rome. Quant à Bruxelles et Amsterdam, ils ont respectivement cru de 32 % et 46 %. En France, à Paris, les loyers « prime » augmentent régulièrement depuis 2015 (+33 %). Ils sont désormais supérieurs au niveau d’avant crise (880 euros/m²/an en 2019). Il en est de même pour Lyon (+12 %, 325 euros/m²/an en 2019).

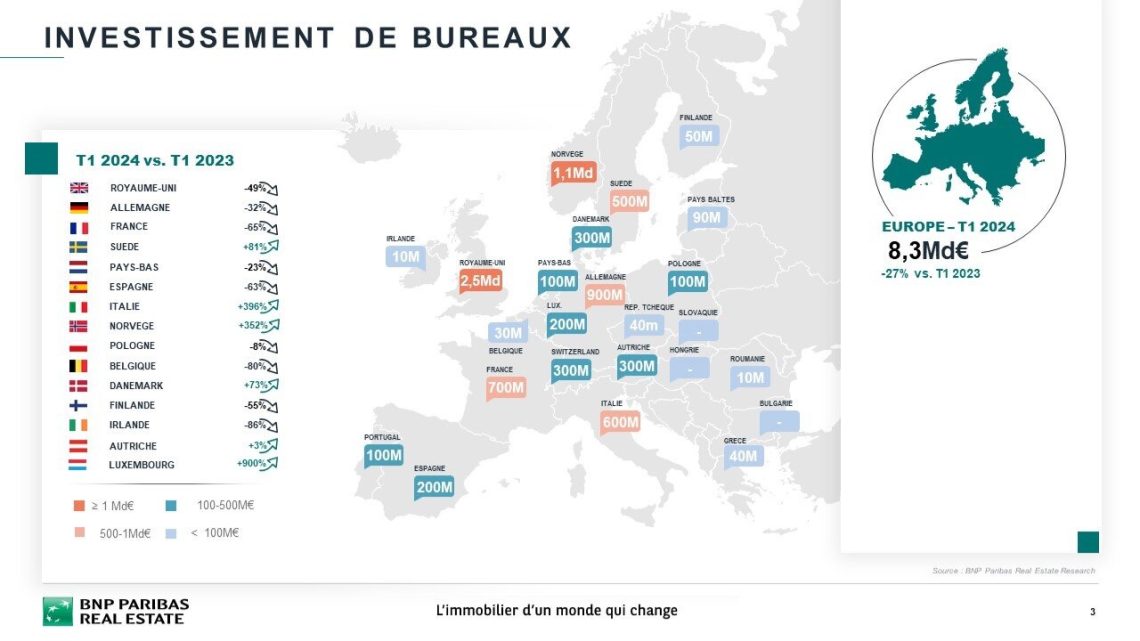

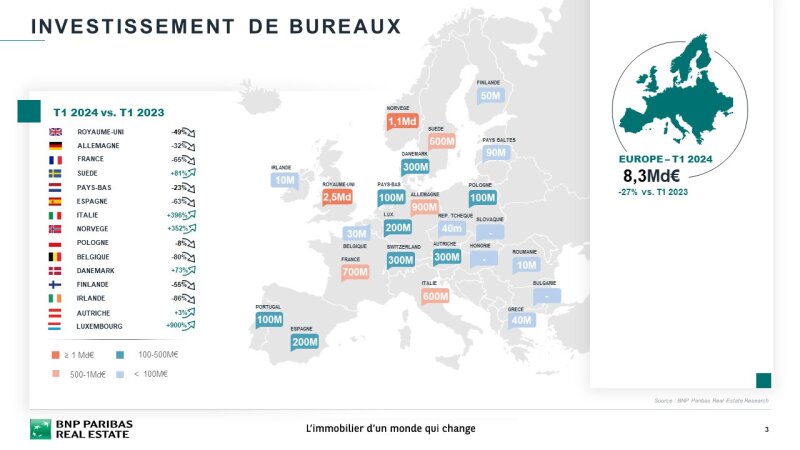

Premiers signes de stabilisation de l’investissement

Bien que les volumes investis continuent d’afficher un retrait par rapport au premier trimestre 2023 (-27 %, 8,3 milliards d’euros), le déclin semble ralentir : sur 12 mois glissants, le retrait n’est que de 8 % par rapport au quatrième trimestre 2023, ce qui est la baisse la plus faible depuis fin 2022.

« Dans l’anticipation des baisses de taux, les investisseurs commencent à se positionner sur des immeubles très prisés par les utilisateurs, c’est à dire des actifs de premier choix, situés à des emplacements clés. L’activité devrait s’amplifier au fil des mois et la tendance se poursuivre en 2025, laissant entrevoir le début d’un nouveau cycle pour le marché des bureaux en Europe. Il s’agit donc d’un moment optimal pour investir », observe Argie Taylor, Head of International Investment Group (IIG) de BNP Paribas Real Estate.

D’ores et déjà, plusieurs pays ont enregistré un résultat positif au premier trimestre 2024, à l’image du Luxembourg (+900 % vs T1 2023), l’Italie (+396 %), la Norvège (+352 %), la Suède (+81 %) ou encore le Danemark (+73 %). D’autres marchés restent dans l’attente d’un redémarrage et ont affiché de nouvelles baisses de volumes tels que l’Irlande (-86 % vs T1 2023), la Belgique (-80 %), la France (-65 %), le Royaume-Uni (-49 %) ou l’Allemagne (-32 %). Dopés par la hausse des valeurs locatives, les secteurs centraux des principales métropoles européennes devraient continuer d’offrir des taux de rendement attractifs pour les investisseurs.

*Amsterdam, Barcelone, Berlin, Bruxelles, Dublin, Cologne, Düsseldorf, Francfort, Hambourg, Central London, Luxembourg, Lyon, Madrid, Milan, Munich, Central Paris, Rome, Varsovie.

Source : Republik Workplace

Vous aimerez aussi

L’empreinte carbone des bureaux vacants en France estimée à 750 000 vols Paris-New-York par an

22 September 2023

Immobilier d’entreprise : place aux grandes manœuvres !

29 August 2022